微信“抢红包”活动的风靡,进一步影响了电商的竞争格局,同时也迫使京东商城加快了上市的脚步。1月30日晚,正值中国农历大年三十,京东商城正式递交IPO招股书,计划赴美上市,最高融资15亿美元,上市地点将在纳斯达克和纽交所之间选择。本文根据其招股书对其财务状况进行分析,以便投资人加深对此一备受关注事件的认识。

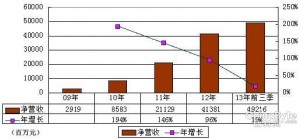

2014年将是电商上市年。继阿里之后,京东也正式递交上市申请。招股书显示,京东2011年、2012年净营收分别为211.3亿元、413.8亿元,净亏损分别为12.84亿元、17.29亿元。

京东2013年前三季度净营收492.16亿元,较上年度同期的288.07亿元上涨70%。前三季度,京东实现盈利6000万元,净利率为0.1%。不过,京东在2013年前三季度主营B2C业务亏损3.61亿元。京东此次盈利主要依靠利息收入、政府退税等其他收入。

为方便投资人更清楚了解京东财务状态,腾讯科技将京东财报状况图说如下:

京东2013年实际销售低于千亿目标

京东2009年净营收为29.19亿元,2010年净营收达85.83亿元,较2009年增长194%,京东2011年营收211.29亿元,较2010年增长146%,2012年增长到413亿元,年增长96%。

京东2013年前九个月净营收492.16亿元,2012年同期净营收为288.07亿元。不过,按照前九个月净营收492.16亿元计算,京东要在2013年实现销售千亿元的目标显然不可能,而此前京东曾多次公开宣传2013年销售额突破千亿元,涉嫌夸大宣传。

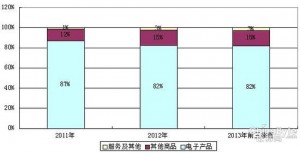

一直以来京东销售以3C产品销售见长,从实际数据看,2011年京东电子产品销售额为183亿元,2012年为340亿元,2013年前三季度突破400亿元。电子产品占京东总销售比重也一直非常高,2011年占比为87%,2012年为82.2%,2013年为82%。

京东2011年一般商品销售总额为25亿元,2012年为63亿元,2013年前三季度为73亿元,所占比例分别为11.8%、15.3%、14.9%。电子产品和一般商品统称为网上直营销售,2011年京东网上直营销售总额209亿元,2012年为403亿元,2013年前三季度476亿元,占京东销售额比例分别为98.8%、97.5%、96.9%。

京东2013年第三季度15.38亿元来自服务和其他收入,这部分占比不大,不过增长很快,占比已达到3.1%,其在2012年也贡献了10.4亿元,占比为2.5%。

当前京东正在发力互联网金融,京东网银在线也已正式上线,这意味着京东拥有类似阿里支付宝类的产品,未来来自支付和互联网金融领域的收入会大幅增长。

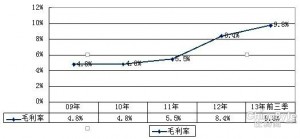

京东毛利率提升至9.8%

京东过去两年毛利一直在大幅增长,2012年毛利为34.83亿元,2013年前三季度为48.03亿元,京东毛利率也一直在改善,2012年毛利率为8.4%,2013年前三季度为9.8%。

京东毛利率持续改善,一方面是由于京东规模持续扩大带来的规模效应,另一方面也是由于这两年持续发力开放平台,第三方企业贡献了不少收入。

成本支出过高是京东持续亏损根源

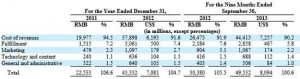

京东2013年第三季度总的成本与费用高达495亿元,占营收的比重高达100.6%,其中成本为444亿元,占比达到90.2%,履行费用为28.58亿元,占比达到5.8%。

京东2013年第三季度市场营销费用为10.67亿元,占比2.2%,技术与内容成本为6.88亿元,占比为1.4%,一般及行政管理费用为5.06亿元,占比为1%。

2013年为京东“修养生息”一年,总体来说,京东各项支付控制明显。

京东2012年总成本与费用为433亿元,占营收比重达104.7%。其中,京东2012年成本379亿元,占比达到91.6%,履行费用为30.61亿元,占比达到7.4%。

京东2012年市场营销费用为10.97亿元,占比达到2.7亿元,技术与内容成本为6.36亿元,占比为1.5%,一般及行政管理费用为6.4亿元,占比为1.5%。

京东的成本一直居高不下,2011年总成本与支出为225亿元,占营收比为106.6%,其中,成本为199.77亿元,占营收比为94.5%。

这其中很重要的原因是,并非是因为价格战,而是由于过去几年京东持续在各地拿地,花费巨资建亚洲一号等项目,这也是京东区别于天猫的核心优势之一。

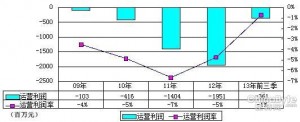

京东2011年运营亏损高达14亿元,2012年更达到19.51亿元,2013年前三季度运营利润并未扭亏,依然亏损达到3.61亿元,不过,已明显较前两年有改善。

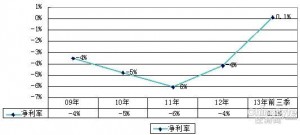

京东在2013年前三季度实现首度盈利,不过净利率并不高,仅为0.1%,稍微成本控制不好京东可能就会再度陷入亏损。京东能够实现盈利首先要归功于其庞大的利息收入。

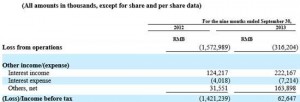

京东2013年前三季利息收入达2.22亿元

招股书显示,京东2013年前三季度利息收入达2.22亿元,扣除7214万元利息成本后净贡献1.5亿元。京东另有一笔其他收入达1.64亿元,有分析认为,这可能来自政府补贴或退税。

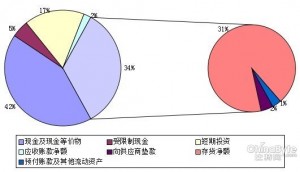

京东能有庞大利息收入得益于其规模日益做大。截至2013年9月,京东流动资产总额达207.7亿元,其中现金及现金等价物为88.12亿元,短期投资34.68亿元,存货净额65亿元。

截至2013年9月,京东受限制现金9.99亿元,应收账款为4.27亿元,向供应商垫款为3.24亿元,预付账款及其他流动资产为2.39亿元。

截止2013年9月京东流动资产总额构成

相比202年12月,京东流动资产总额为156.8亿元,其中现金及现金等价物为71.77亿元,短期投资为10.8亿元,存货净额为47亿元,受限制现金则高达19.2亿元,应收账款为4.79亿元,向供应商垫款为1.097亿元,预付账款及其他流动资产为1.59亿元。